杜邦分析法

杜邦分析法的概念

杜邦分析法(DuPont Identity;DuPont Analysis)

杜邦分析法的概念

杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。杜邦分析法是一种用来评价公司盈利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

杜邦分析的含义

是将净资产收益率(Rate of Return on Common Stockholders' Equity, ROE)分解为三部分进行分析的方式名称:利润率,总资产周转率和财务杠杆。这种方式也被称作“杜邦分析法”。

杜邦分析法说明净资产收益率受三类因素影响:

净资产收益率=销售净利润率(净利润/销售收入)资产周转率(销售收入/总资产)权益乘数(总资产/净资产(权益))

对于杜邦分析的解释

如果净资产收益率表现不佳,杜邦分析法可以找出具体是哪部分表现欠佳。

净资产收益率= 净收益/总权益

乘以1(total asset/ total asset)得到:

= (净收益/总资产)*(总资产/总权益)

乘以1(sales/ sales)得到:

净资产收益率= (净收益/销售收入)* (销售收入/总资产)* (总资产/总权益)

= 利润率资产周转率权益乘数

杜邦分析法的特点

杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。

杜邦分析法的基本思路

1、净资产收益率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。总资产周转率是反映总资产的周转速度。对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。销售净利率反映销售收入的收益水平。扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。

3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。

杜邦分析法的财务指标关系

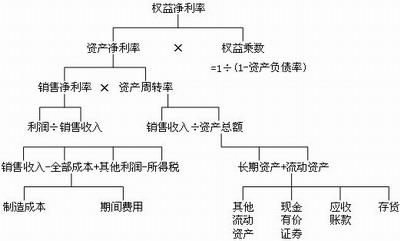

杜邦分析法中的几种主要的财务指标关系为:

净资产收益率=资产净利率×权益乘数

而:资产净利率=销售净利率×资产周转率

即:净资产收益率=销售净利率×资产周转率×权益乘数

杜邦分析法的步骤

1.从权益报酬率开始,根据会计资料(主要是资产负债表和利润表)逐步分解计算各指标;

2.将计算出的指标填入杜邦分析图;

3.逐步进行前后期对比分析,也可以进一步进行企业间的横向对比分析。

发表回复